8月4日讯 随着人们生活水平的提高,药店的药品品类逐渐从治已病向治未病扩展,消费者的需求已经不仅是停留在用药上,还逐步向亚健康人群需求品类方向转变。而优化生活类产品已成为药店的又一个重点品类,维矿类更是其中的主要代表。日前,2021米思会在昆明完满落幕,会上,米内网高级研究员吴晓琼对维矿类零售市场的规模、成长性、品牌做剖析的同时,还通过零售药店消费者行为洞察系统对维矿类消费者行为进行深入分析。

200亿维矿类市场成药店“香饽饽”,TOP10品牌曝光

来源:米内网中国城市实体药店终端药品/保健品竞争格局

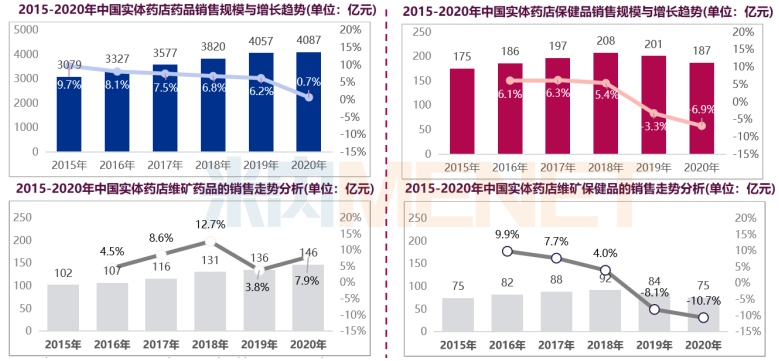

维矿类产品包含药品和保健品。2020年新冠疫情突如其来,中国城市实体药店药品市场韧性较强,在医药市场普跌的大环境下,仍逆势增长,其中,维矿类药品的增幅远远高于中国城市实体药店药品的增幅,这说明随着亚健康人群的增多,疫情带来的健康紧迫感、疾病预防的意愿明显加强。而保健品市场的表现则刚好相反,自2018年的“权健事件”后,保健品市场受到了前所未有的冲击,一系列的保健品监管政策相继出台,多地医保部门陆续出台定点药店禁售非药品,保健品市场整体萎缩,近两年销售额均呈负增长,维矿类保健品的跌幅更大。

来源:米内网中国城市实体药店终端药品/保健品竞争格局

近年来,维矿类药品的市场份额逐步攀升,2020年已超过65%。从维矿类的主要类别来看,钙制剂的市场份额遥遥领先,2020年超过40%;VD系列排在第二,市场份额逐年上升,成长性较好;VC系列排在第四位,市场份额明显上升,在新冠疫情爆发后,人们对提高自身抵抗力和免疫力有更强烈需求的同时,上海市卫健委发文,将维生素C列为新冠肺炎的预防药品。

来源:米内网中国城市实体药店终端药品/保健品竞争格局

从类别来看,维矿类大部分类别都以药品为主,特别是VD系列,市场份额更是一枝独秀;而保健品在多种维生素和其它维矿类产品中有较大的份额。

来源:米内网中国城市实体药店终端药品竞争格局

维矿类药品TOP10品牌中,主要是以VD系列和钙制剂为主。VD系列中,青岛双鲸的维生素D滴剂、山东达因的维生素AD滴剂和星鲨制药的维生素D滴剂上榜,其中,青岛双鲸的维生素D滴剂以近20亿元的销售额位居第一;山东达因的维生素AD滴剂在2018年底断货,2019年恢复产能后,2020年销售额呈恢复性增长,在TOP10品牌中增速最快。钙制剂中共有6个上榜,其中澳诺(中国)制药的葡萄糖酸钙锌口服液、惠氏的碳酸钙D3片、北京振东康远制药的碳酸钙D3颗粒销售额均超过8亿元。

来源:米内网中国城市实体药店终端保健品竞争格局

维矿类保健品TOP10品牌合计市场份额不足40%,市场相对分散,竞争激烈。VC系列上榜的品牌数量占据半壁江山,石药中诺药业(泰州)的果维康维生素C含片在VC系列中领先,汤臣倍健的汤臣倍健牌维生素C片表现抢眼,销售额大幅上涨超过10倍,晋身到前五之列。

购买者消费行为分析:高客单价、高价值百科消费者和高毛利

吴晓琼分析指出,维矿类购买者消费行为具有高客单价、高价值百科消费者和高毛利的特点。一方面维矿类订单的客单价高于总体订单,以年轻女性为主,高价值百科用户多,客单价与药店规模呈正向相关,在5千万超大型药店的客单价和客品数呈倍数增长;另一方面维矿类订单的毛利贡献高于药店总体,其中维矿类药品是重要的来源。

来源:米内网零售市场消费者购买行为洞察系统

从消费者画像来看,购买维矿类产品的消费者主要以女性居多,占比近6成,从年龄段上看与药店总体订单差异较大。维矿类在20-40岁这两个年龄段购买者的比例高于药店,尤其是30-40岁这个阶段,比药店总体客流量占比高6个百分点。

从消费者购买特征来看,维矿类订单与药店订单的品单价相近,主要是客品数高,所以客单价也高。根据药店消费者的客单价可以分为基础消费者(100元以下)、主流消费者(100-250元)和高价值百科消费者(250元以上)。在药店总体订单中,基础消费者的客流量是占据主导地位的,超过70%,高价值百科消费者占10%。

来源:米内网零售市场消费者购买行为洞察系统

在维矿类订单的关联购买中,主要类别是慢性、小病、常见病,其中,心脑系统类、肌肉-骨骼系统类和补益类在销售额的贡献明显高于客流量的贡献。在高价值百科消费者的关联购买中,也是心脑系统类、肌肉骨骼系统类和补益类这三类的关联购买客流量占比靠前。值得一提的是,关联购买是双向的,在维矿类订单中的维矿产品可能是主动购买,也有可能是被动关联。

药店的生存不仅要有客流量,产品的毛利也是至关重要。通过对比不同规模的药店,可以发现维矿类订单的毛利率高于同等级药店的总体毛利率,属于药店的黄金品类。

数据来源:米内网数据库

注:中国城市实体药店终端竞争格局数据库是覆盖全国293个地市及以上城市实体药店(不含县乡村实体药店),对全品类进行连续监测的放大版城市实体药店数据库。上述销售额以产品在终端的平均零售价计算。